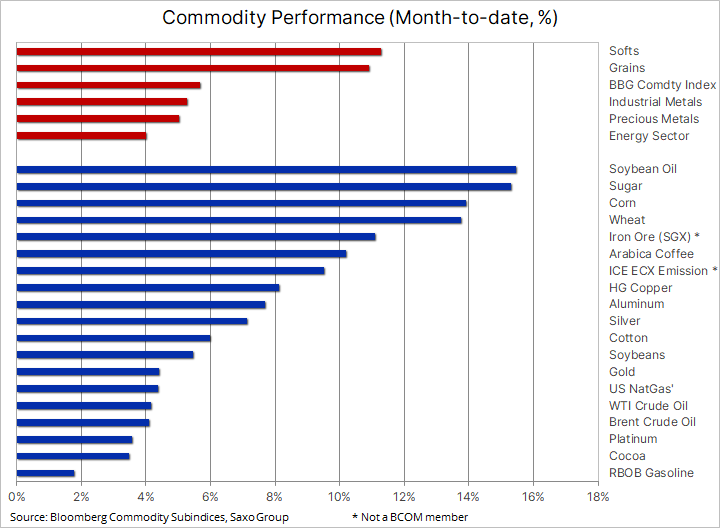

Сырьевой рынок вторую неделю торгуется с повышением, и индекс спотовых цен Bloomberg Commodity, отбив всё потерянное в марте, достиг нового девятилетнего максимума. Восстановлению поспособствовало снижение доллара США и доходностей облигаций, но наибольший вклад в рост индекса внесло ралли нескольких видов сельхозпродукции, включая соевое масло, пшеницу, сахар и кукурузу.

В результате растет вероятность того, что оценки центробанками кратко- и среднесрочных перспектив инфляции окажутся заниженными. Инвесторы ответили на это повышением спроса на те финансовые инструменты, которые дают привязку к сырьевым товарам. Два примера, кроме очень волатильного сельскохозяйственного сектора – медь и золото, которым удалось продолжить рост после прорыва технических уровней.

А вот энергоносители отстают: новая смертоносная волна COVID-19 в Индии портит перспективы восстановления спроса. Хотя в некоторых странах наблюдается улучшение ситуации с пандемией, ее ухудшение в Азии вызывает тревогу, особенно учитывая, что с мая ОПЕК+ собирается увеличить добычу нефти. На 28 апреля намечено совещание министров стран-участниц, и не исключено, что группе снова придется ограничить предложение.

Тем временем европейские квоты на углеродные выбросы всю прошедшую неделю били рекорды, достигнув к четвергу 47,36 евро за тонну – прирост с начала года на 60%. Это продолжение ралли связано с договоренностью законодателей ЕС об ужесточении целевых уровней загрязнения перед виртуальным саммитом по климату, который организуют США. Однако из того факта, что подорожание квот опережает внедрение новых приемов борьбы с вредными выбросами ЖКХ и промышленности, хорошо виден инвесторский и спекулятивный аппетит к этому рынку, который набрал сильную динамику с ноября, когда Джо Байден выиграл выборы и обозначил перемену подхода к борьбе с изменением климата.

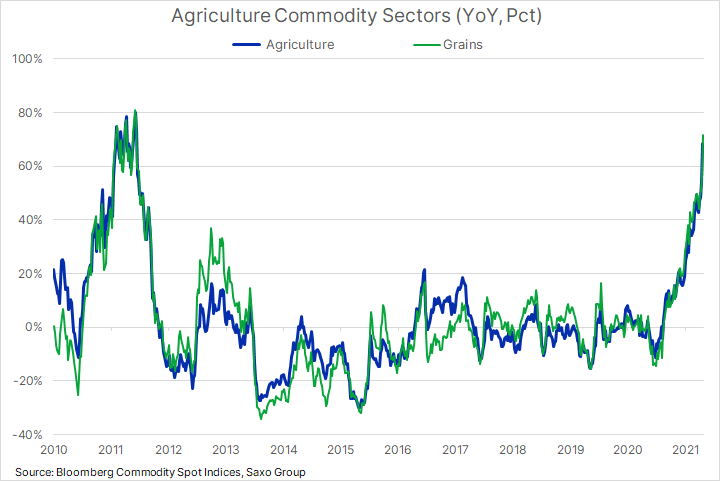

Зерновые продолжили дорожать, и индекс Bloomberg Grains, поднявшись за прошлую неделю на 8%, показал новый максимум за восемь лет. Фьючерсные контракты на основные культуры на Чикагской бирже тоже все достигли многолетних максимумов. Кукуруза превысила 6 долл. США за бушель, соя – 15, а пшеница – 7 долл. за бушель. Всё это вызвано сочетанием сниженных из-за высокого спроса в Китае запасов и рекордного похолодания в США, задерживающего посевную и вредящего урожаю озимой пшеницы в некоторых районах. К тому же в Бразилии засуха, и состояние посевов ухудшается.

В прошлую среду пекинское представительство Минсельхоза США сообщило, что Китай собирается импортировать в нынешнем сезоне рекордные 28 млн т кукурузы, чтобы удовлетворить нужды свиноводства, восстановленные после вспышки африканской чумы свиней. В сезоне 2021–2022 гг., по мнению экспертов министерства, спрос понизится до 15 млн т, так как Китай старается уменьшить зависимость от импорта зерновых и к тому же рекомендует снижать долю кукурузы и сои в кормах для скота.

С учетом этого прогноза и вероятности, при благоприятной погоде, обильного урожая в Северном полушарии этим летом, новое зерно торгуется с возрастающим дисконтом к старому. Так, контракты на кукурузу и сою с доставкой во второй половине этого года стоят примерно на 12% меньше, чем предлагается на рынке за доступный сейчас запас.

Спотовый индекс Bloomberg Agriculture, в который входят цены на основные продовольственные товары – зерновые, «мягкие» товары, скот – за последний год вырос почти на 70%. Как этот рост оптовых цен влияет на розничную стоимость продуктов для потребителя, видно в ежемесячных данных ФАО ООН. Публикуемый этой организацией индекс мировых цен на продовольствие, составляемый из более чем 90 разных цен, в марте показал прирост 24,6% в годовом исчислении.

Нынешнее повышение биржевых цен на сельхозпродукцию заставляет ожидать, что этот важный показатель в ближайшие месяцы поднимется еще больше, вызывая опасения относительно инфляции, особенно в тех странах, которые менее всех могут себе это позволить.

Как я уже упомянул, медь и золото продолжили начатый рост. Вырвавшись из консолидационного диапазона 4,0–4,2 долл. США за фунт, медь достигла 4,32 долл., что лишь на 1,5% меньше, чем максимальная цена за десять лет. Она относится к так называемым «зеленым» металлам, которые должны набирать спрос по мере ускорения в предстоящие годы «зеленой трансформации» мировой экономики, сокращения углеродных выбросов. Согласно исследовательской статье Goldman Sachs, до 2025 года цена может подняться более чем на 60%, так как без увеличения предложения рынку уже в ближайшие годы станет остро не хватать меди.

Золото – товар, наиболее чувствительный к доходностям облигаций и доллару США – тоже продолжило ралли после прорыва ключевого уровня 1765 долл. США за унцию. Вместе с «двойным дном» ниже 1680 долл. это увеличивает вероятность нового перехода к росту. Рост инфляционных ожиданий, стабильные доходности и слабеющий доллар – всё это помогло золоту вырваться вверх.

Также поддержку рынку оказали данные, показывающие восстановление физического спроса в Китае и Индии (ведущих мировых странах-потребителях), а ETF-фонды, несколько месяцев сбрасывавшие объемы, сохранили их на прежнем уровне. Однако с августа прошлого года золото находится в нисходящем тренде, и те фонды, которые работают с долгосрочными трендами, пока не начали крупномасштабное покрытие коротких позиций. Для этого золоту нужно прорваться как минимум выше 1815 долл. за унцию.

Автор: Оле Хансен, глава отдела стратегий Saxo Bank на товарно-сырьевом рынке

Источник: Investing.com

Добавить комментарий